Gestion d'utilisation des codes de taxes

OBJECTIF

La Gestion d’utilisation des codes de taxes permet de définir des formules qui serviront à déterminer des codes, taux et comptes de taxes à utiliser par défaut dans les diverses options de facturation et d’achat de maestro*. Les 26 codes de taxes configurés à partir de la Configuration des codes de taxes peuvent donc être définis pour s’appliquer par défaut ou d’une manière différente selon une situation particulière, laquelle sera définie par la formule.

Dès qu’une formule est créée, maestro* applique les codes de taxes, les divers taux et les comptes de grand-livre personnalisés dans les fenêtres d’entrée de transactions dont les valeurs correspondent aux clés (ou variables) définies pour la formule applicable. Pour visualiser la liste des options où la Gestion d’utilisation des codes de taxes s’applique, consulter cette note.

|

Si aucune formule n’est définie dans la Gestion d’utilisation des codes de taxes pour le type de transation ou qu’une formule est applicable, mais qu’aucune clé ne correspond aux données de la transaction, les taxes sont appliquées normalement (soit selon ce qui a été configuré dans la Configuration des codes de taxes). Consulter l’annexe pour un exemple d’utilisation de la Gestion d’utilisation des codes de taxes. |

PRÉREQUIS

Étapes

|

maestro* > Comptabilité > Maintenance > Comptabilité > Gestion d'utilisation des codes de taxes |

Créer une formule

- Entrer les informations requises dans la section Paramètres :

Les formules varient en fonction du Module et du Type de transaction sélectionnés.

Si la Gestion des taxes de vente É.-U. est activée dans les Configurations diverses du Grand Livre, section Gestion des taxes, il est impossible de sélectionner le module Facturation. En effet, la Gestion des taxes de vente É.-U. implique un fonctionnement différent d’application des taxes, lequel ne doit pas être modifié par la Gestion d’utilisation des codes de taxes. Pour plus d’information à ce sujet, consulter l’aide concernant la Gestion des codes de taxes et la Gestion des autorités de taxes.

Champ

Description

Module

Permet de déterminer à quel module de maestro* la formule de taxes doit s’appliquer.

Type de transaction

Permet de déterminer le type de transaction impliqué.

Facturation

Vente

Affecte les options Vente, Facturation en régie contrôlée et Libération des retenues.

Billets de béton

Affecte les options Facturation et Facturation avancée des billets de béton.

Facturation contractuelle

Affecte les options Facturation (à forfait), Facturation par bordereau, Facturation (coût plus) et Libération des retenues.

Facturation sur commande client

Affecte les options suivantes :

- Commande client;

- Livraison;

- Facturation (commandes clients);

- Commandes de location;

- Livraison des équipements de location;

- Facturation des commandes de location.

Facturation appel de service

Affecte les options Facturation et Facturation regroupée.

Achats et approvisionnements

Achat de projet

Affecte les options Achat de projet et Achat de projets en lot.

Facturation sur commande

Affecte les options suivantes :

- Commande régulière;

- Commande catalogue;

- Commande sous-traitant;

- Réception de marchandise;

- Facturation.

Paie

Code de prime

Affecte les options suivantes :

- Heures;

- Feuilles de temps;

- Bon de travail;

- Répartition des heures;

- Retour des appels.

Soumissions

Coût des items de catalogue, des sous-traitants ou des ressources

Affecte l’option Soumissions pour les sections concernant les coûts.

Facturation des items de catalogue, des sous-traitants ou des ressources

Affecte l’option Soumissions pour les sections concernant la facturation.

Préfixe de la formule

Code alphanumérique permettant de limiter l’utilisation d’une formule à un ou plusieurs types de transaction.

NOTES : Une même formule peut être utilisée dans plusieurs modules avec le même taux et les mêmes comptes si aucun préfixe n’est défini. En modifiant une valeur dans la formule, par exemple, le compte de GL, le taux ou les codes de taxes, tous les modules pour lesquels la même formule s’applique seront affectés.

Pour éviter que des formules identiques partagent des valeurs qui doivent demeurer distinctes à travers différents modules ou types de transactions, l’utilisateur doit entrer un préfixe différent pour chacune des formules définies.

Formule

Permet de sélectionner les champs qui serviront à définir une formule de taxes. Les variables diffèrent en fonction de la sélection du Module et du Type de transaction.

- Cliquer sur l’icône ▼ pour afficher les différentes variables possibles.

- Cocher les variables qui serviront à composer la formule.

- Cliquer Ok pour sauvegarder.

NOTES : Les variables doivent être définies du plus général au plus précis. C’est-à-dire qu’elles doivent être définies de manière à former un filtre en entonnoir. Par exemple, pour une formule applicable aux transactions de Facturation contractuelle, il serait préférable de définir une formule en commencant par la variable Province, suivie de la variable No contrat, étant donné que la province est une variable plus générale.

La variable la plus générale doit être la première de la liste. Il est possible de déplacer les champs en fonction de leur priorité en cliquant sur les flèches situées à droite de la fenêtre de sélection des variables.

Il ne peut y avoir qu’une seule formule par type de transaction.

En mode multidimensionnel, les formules sont applicables pour l’ensemble des compagnies.

- Entrer les informations requises dans la section Clés applicables à la formule :

La grille de ventilation s’ajuste en fonction du Module, du Type de transaction et de la Formule sélectionnée.

Champ

Description

Clé

Clé créée en fonction du Module, du Type de transaction et de la Formule sélectionnée.

NOTES : Si le champ sur lequel la formule de taxe est basée a été entré de plusieurs façons différentes dans les fichiers maîtres, il serait préférable de les uniformiser avant de commencer à utiliser la Gestion d’utilisation des codes de taxes.

La première colonne de la clé correspondant à la formule doit toujours être complétée puisque celle-ci constitue la valeur la plus générale.

Suffixe

Code alphanumérique permettant de d’identifier et de différencier des configurations de taxes qui pourront être utilisées manuellement dans certaines occasions. Par exemple, dans les cas où il est impossible de définir une formule automatisée qui couvre tous les cas d’utilisation.

Ces configurations ne seront pas proposées par défaut dans les différentes options d’entrée de transaction, mais l’utilisateur pourra y accéder manuellement à partir de la recherche (F7) des champs Taxe 1 et Taxe 2 des différentes options où s’appliquent la Gestion d’utilisation des codes de taxes.

Partagée

Colonne cochée automatiquement par maestro* et indiquant à l’utilisateur que la formule de taxes est utilisée dans un autre module.

NOTE : En modifiant une valeur dans la grille, par exemple le compte de GL, le taux ou les codes de taxes, tous les modules pour lesquels la même formule est partagée seront affectés.

Description française

Description française identifiant la clé.

Description anglaise

Description anglaise identifiant la clé.

Vente (ou Achat) – Taxe 1 (ou 2)

Ces valeurs représentent les différentes configurations apportées à une taxe.

Code

Permet d’identifier le code de taxe utilisé, parmi les 26 codes issus de la Configuration des codes de taxes.

Taux

Pourcentage de la taxe.

NOTE : Si le taux de taxe n’est pas entré ici, maestro* utilise le pourcentage défini dans la Configuration des codes de taxes. L’utilisateur ne doit pas entrer de taux de taxe si l’objectif est de définir uniquement un code de taxes par défaut.

No de compte

Compte de grand-livre utilisé pour cumuler les montants calculés de la taxe.

NOTES : Si aucun compte n’est défini, maestro* vérifie si un numéro de compte est inscrit pour le code de taxe dans la Configuration des codes de taxes lors de la création d’une transaction, et l’applique s’il y a lieu.

Si aucun compte n’est défini ni dans la Gestion d’utilisation des codes de taxes ni dans la Configuration des codes de taxes, la taxe est comptabilisée dans le montant d’achat ou de vente. C’est la façon de faire lorsque les taxes ne sont pas récupérables.

% Récupérable

Permet d’inscrire le pourcentage de récupération de la taxe.

NOTE : Par exemple, les frais de représentation permettent de récupérer 50 % des taxes; dans ce cas, il faudrait donc mettre 50 %. Cette option fonctionne uniquement avec des codes de taxes incluses.

Identification

Champ texte permettant d’identifier la clé et pouvant servir dans le générateur de listes.

Si aucune valeur n’est entrée dans les colonnes Taux, No de compte et % Récupérable, les valeurs entrées dans la Configuration des codes de taxes pour ce code de taxe seront utilisées.

Il est possible d’enregistrer une formule sans codes de taxes afin de n’appliquer aucune taxe lorsqu’une transaction rencontre certaines conditions prédéfinies. Les colonnes Taux, No de compte et % Récupérable doivent être vide.

- Cliquer sur Enregistrer.

ANNEXE

Exemple de configuration de codes de taxes pour facturer des clients à l’extérieur du Québec

Une facturation doit être émise pour un projet qui sera réalisé à l’extérieur de la province du Québec, dans l’état du Maine. Les taxes à facturer diffèrent en fonction de l’adresse de livraison du projet, de l’adresse du client et de l’état où est réalisé le projet.

|

Cet exemple est fictif; les taux ne sont donc pas véridiques. |

Étapes

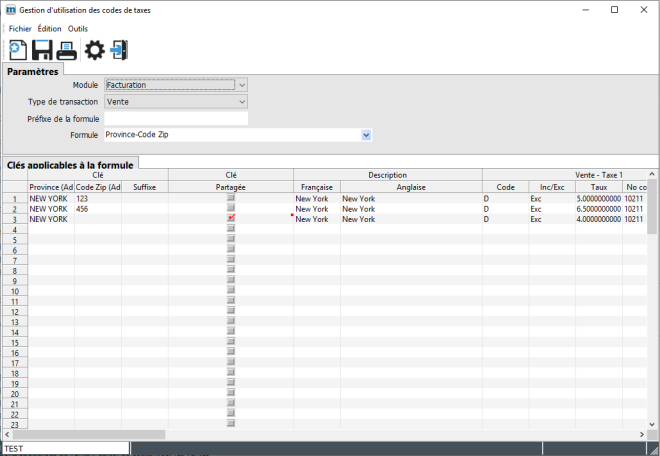

- Sélectionner le Module et le Type de transaction. Dans ce cas, il s’agit du module Facturation et du type Vente.

- Cliquer sur la formule et sélectionner la formule Province-Code Zip.

Utiliser les flèches vers le haut ou vers le bas pour positionner le champ le plus important et le plus général en premier, soit la province suivie du code zip.

Dans cette situation, maestro* validera le code zip de l’adresse spécifiée dans l’onglet Livraison de l’option Vente, à l’entrée de la transaction. Donc si l’adresse de livraison est le client, maestro* valide selon le code zip du client. Si l’adresse de livraison est le projet, maestro* valide selon le code zip du projet.

- Compléter la grille de ventilation selon les différents codes zip et les différents taux à appliquer pour l’état du Maine. Dans le cas présent, une taxe a été définie pour un code zip débutant par 123, une autre pour un code zip débutant par 456 et une autre à appliquer par défaut à l’état du Maine.

La forme du texte au champ Province doit être entrée de la même façon qu’elle se retrouve dans l’ensemble de maestro*. Par exemple : Québec ou Qc.

Pour certaines variables, il est possible d’entrer une valeur partielle afin de permettre de rechercher tous éléments débutant par cette valeur partielle. Par exemple, les code zip débutant par 123 ou 456.

- Cliquer sur Enregistrer.

Résultat

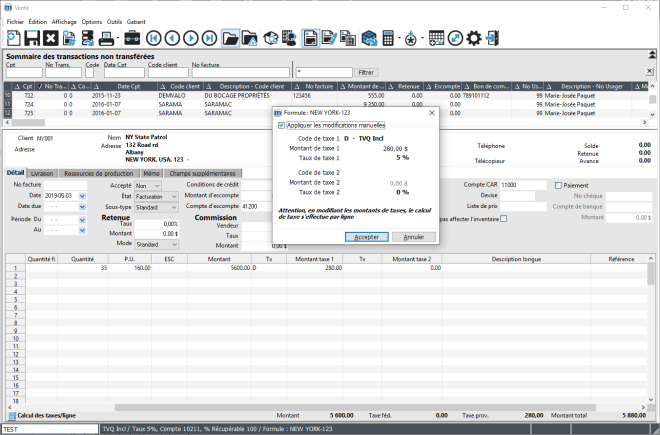

À l’entrée d’une transaction de Vente :

Si l’endroit de livraison est le client et que ce dernier n’a pas de code zip ou que son code zip est différent de ceux configurés dans la Gestion d’utilisation des codes de taxes, mais que le client se situe dans le Maine, maestro* appliquera le taux à 4 %.

|

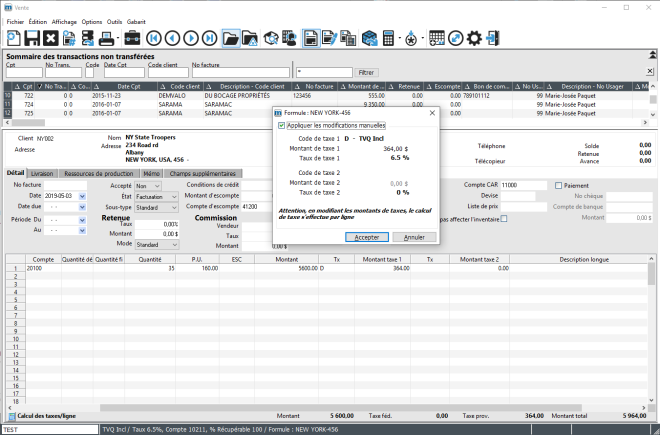

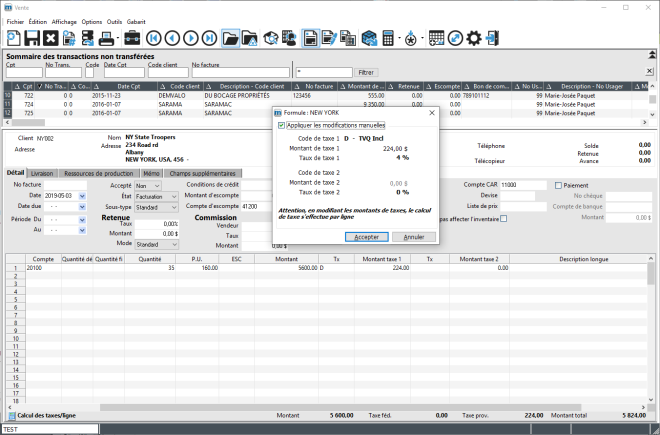

En se positionnant sur le code de taxes, l’information reliée au calcul de la taxe est affichée dans la barre d’état au bas de l’écran. En appuyant sur les touches CTRL+F7, la fenêtre de formule s’ouvre et affiche la formule de taxe utilisée, ainsi que le code, le montant et le taux des taxes appliquées. |

Si maestro* trouve une concordance dans l’adresse de livraison du client, par exemple le code zip débutant par 456, il appliquera le taux de 6,5 %.

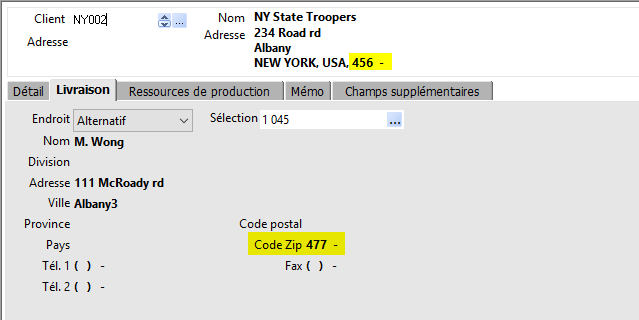

Si maestro* ne trouve pas de concordance avec le code zip de l’onglet Livraison, par exemple dans le cas où l’endroit de livraison serait différent de l’adresse du client (dans l’exemple ci-contre, il s’agit du projet), maestro* effectuera sa recherche à partir de la variable du niveau supérieur, qui se trouve ici être la province.

Maestro* applique le taux de 4 %, et non le taux de 6,5 %, car le code zip de l’adresse de livraison ne correspond pas au code zip indiqué dans la Gestion d’utilisation des codes de taxes, mais que le projet se situe tout de même dans l’état du Maine.

Dernière modification : 06 janvier 2026